2015-04-14

De flesta vet att skatten på ISK är ett schablonbelopp på hela kapitalet men alla verkar inte riktigt veta hur skatten räknas ut exakt. Nu skall jag försöka förklara hur det ligger till. Nedan räknar jag som det är nu, regeringen har ju som eventuellt är bekant föreslagit förändringar. Men dom väntar vi med tills de eventuellt gäller.

För att beräkna skatten behöver vi först en del siffror vilka skatten baseras på:

- Insättningar** kvartal 1,2,3 och 4.

- Marknadsvärde** vid ingången* av kvartal 1,2,3 och 4

- Statslåneräntan 30:e nov året innan(2,09 för taxeringssåret 2014, för 2015 gäller 0.9 vilket var den ränta som gällde 30:e nov 2014).

* I praktiken är det enklare att tänka sig utgången av föregående kvartal. Har man aktier så är det stängningskursen sista handelsdagen i föregående kvartal som räknas.

** Marknadsvärde och insättningar är som det låter. Man kan tänka sig en ISK som en flaska. Allt innehåll i flaskan oavsett art(kassa, aktier, fond med mera) räknas med i marknadsvärdet. För att något skall komma in i flaskan måste det passera öppningen och allt som passerar in där(oavsett art) räknas som insättning. Notera att skatten är helt oberoende av uttag. Man kan alltså inte kvitta insättningar mot uttag. Om det som är i flaskan ger avkastning stannar det fortfarande i flaskan så länge du inte avsiktligt väljer att fiska upp och ta ut delar av eller hela innehållet.

Vi kan nu helt sonika plussa ihop alla insättningar och alla marknadsvärden och dela med fyra. Nu har vi fått fram vad man kallar kapitalunderlag och det är detta kapitalunderlag som skall beskattas på samma nivå som om det hade avkastat som statslåneräntan. Skatten på statslåneräntan är 30 % av densamma vilket blir 0.627 % av kapitalunderlaget för 2014.

Här följer ett exempel för 2014:

Kvartal jan-mar apr-jun jul-sep nov-dec

Marknadsvärde(SEK) 25 000 27 800 26 700 31 200

Insättningar(SEK) 0 1 000 1 000 0

Summan av alla insättningar och marknadsvärden blir:

25 000 + 27 800 +26 700 +31 200 + 1 000 + 1 000 =

112 700

Denna skall delas med fyra för att få fram kapitalunderlaget:

112 700 / 4 = 28 175

Statslåneräntan 30:nov 2013 var 2.09 %, 30% av den ger schablonskatten:

2.09 * 30 / 100 = 0.627 %

För att beräkna skatten multipliceras kapitalunderlaget med schablonskatten:

28 175 * 0.627 / 100 = 177 SEK

Skatten i exemplet blir alltså 177 kronor.

2015-03-17

En tanke slog mig en gång. Den handlade om jämställdheten i stora börsnoterade bolags styrelser. Dessa styrelsers består i skrivande stund till största delen av medlemmar födda på 1940 och 50-talet. På den här tiden var inte jämställdheten något att hänga i granen. De flesta mammor var hemmafruar medans papporna jobbade. De kvinnor som arbetade gjorde det i kvinnodominerade yrken med mera. Utan att ha kollat upp fakta något vidare så är jag ganska säker på att könsfördelningen på utbildningar så som ekonom, jurist och ingenjör var rejält skev. Fler killar än tjejer.

I detta klimat växte alltså våra nuvarande styrelsemedlemmar upp och blev inte bara kulturellt hjärntvättade utan de ägnade sig också åt olika saker i inledningen av livet. Medans en del av de killar som hade möjlighet pluggade började deras kvinnliga jämnåriga sin karriär som hemmafruar eller kanske med ett jobb i vården eller liknande. Det här var naturligtvis inte bra på något sätt men det var så det var och inget vi kan göra något åt nu.

Det jag vill konstatera är att bland 40 och 50-talister så har betydligt fler män fått styrelseförberedande erfarenheter jämfört med kvinnor. Jag säger inte att traditionellt kvinnliga sysslor är okvalificerade på något sätt. Men när det gäller att sitta i en styrelse så väger oftast kunskaper så som teknik, redovisning, ekonomi, juridik med mera tyngre än matlagning om ni förstår vad jag menar.

Att med denna bakgrund kvotera in kvinnor i styrelserna i dagsläget anser jag därmed är helt fel. Kvotering har så många baksidor. Det faktum att man vid könskvotering låter kön vara en merit i vissa fall men en nackdel i andra - alltså raka motsatsen till äkta jämställdhet - är bara en av de uppenbara problemen. Att inkvoterade medlemmar riskerar bli en b-grupp är en annan.

Vissa saker måste få ta tid. Att kräva 50/50 i dagsläget skulle vara som att tvinga ut kvinnor på forna slagfält och skjuta dem där med hänvisning till att könsbalansen av ihjälskjutna på slagfält är skev och måste tillrättaläggas.

Det är mycket som varit fel i gamla tider men ibland kan vi helt enkelt inte göra någonting åt det. Det vi istället skall koncentrera oss på är att dagens barn och ungdomar får bättre förutsättningar. Att ingen särbehandlas på grund av kön eller något annat ovidkommande.

Så hur ser det ut i dagens styrelser? Det är väl allmänt känt att det är fler män än kvinnor. Dock tycker jag, som ni kanske anar, att det inte är något bra metod att räkna på kvinnor och män rakt av med tanke på det jag tar upp ovan. Undra hur det skulle se ut om enbart tittar på medlemmar födda efter 1980? Dessa har åtminstone inte blivit - när det gäller jämställdhet - lika illa behandlade som de som växte upp tidigare.

Jag bestämde mig för att göra en liten undersökning på bolagen i min portfölj(ABB, Axfood, Castellum, Fortum, H&M, Industrivärden, New Wave, Nordea, Nordnet, SCA, Securitas och TeliaSonera).

Jag började titta efter styrelsemedlemmar födda -80 eller senare. Där gick jag dock bet, inte en enda medlem var så ung. Jag fick modifiera till -70 eller senare och resultatet lyder som följer:

ABB - Inga

Axfood - 1 man

Castellum - Inga

Fortum - Inga

H&M - 1 kvinna

Industrivärden - Inga

New Wave - Inga

Nordea - Inga

Nordnet - 1 kvinna

SCA - 1 man

Securitas - 1 kvinna

TeliaSonera - Inga

Alltså, i sparatilltusenportföljen finns det 5 styrelsemedlemmar födda 1970 eller senare. 2 män och 3 kvinnor. Därmed är jag nöjd på jämställdhetspunkten vad gäller styrelserna.

Vi har fantastiskt mycket att jobba på när det gäller jämställdhet fortfarande. Jag blir nästan gråtfärdig om jag tittar i en barnklädavdelning men det har i alla fall gått framåt på en del håll. Och när det gäller styrelsejämställdheten i de bolag jag investerat i har jag inte dåligt samvete.

Det skulle vara kul om någon som är betydligt mer påläst på jämställdhet ville bemöta min argumentation ovan. Kanske nån bloggare från exempelvis

Jämlikhet,

Könsfreden,

Jämställdhetsfeministerns blogg,

Fanny Åström,

Lady Dahmer eller

Unga Feminister.

2015-03-04

Under min studietid deltog några kompisar i en aktietävling. Det gick minst sagt dåligt och efter någon vecka hade de gjort en rejäl förlust. -Men nu satsar vi på sämstapriset istället, sa en av kompisarna. Det var nämligen inte bara pris till den som fick sina pengar att växa mest utan även pris till den som presterade sämst. De konstaterade dock snabbt att det var minst lika svårt att prestera dåligt som att prestera bra.

Men spontant så känns det ändå logiskt att den som lyckas välja överpresterande aktier borde även kunna hitta underpresterande.

Men så enkelt är det inte. Det är riktigt lurigt att blanka en aktie och ingenting jag kommer ägna mig åt i första taget. Anledningen är främst att marknaden kan handla upp vilken skitaktie som helst till hissnande nivåer och den kan stanna där en längre tid. Det finns inget som sätter stop på den fronten.

När man köper en aktie och kan tänka sig att vara långsiktig gäller det omvända. Om man köper in sig i ett bra bolag som tjänar pengar och har en rekorderlig ledning kommer värdet att visa sig förr eller senare. Utan undantag. Pengarna kan ju inte försvinna någonstans. Om marknaden skulle handla ner aktien så blir utdelningen procentuellt högre och detta brukar sätta en slags botten. Om detta inte hjälper och aktien handlas ner än mer så väljer naturligtvis en bra ledning att köpa tillbaka egna aktier och dopar på så sätt kursen. Det är mycket lönsamt om priset på aktien är lågt i förhållandet till värdet på företaget.

Därmed inte sagt att man alltid tjänar pengar på att köpa in sig i bolag. Man kan ju köpa in sig i ett dåligt. Men om man har rätt i sin analys, är långsiktig och köpet visar sig vara i ett bra bolag som tjänar pengar och har en bra ledning då kan inte Mr Market ställa till det för än hur gärna han än vill.

2015-02-12

Jag hörde en gång en historia om ett experiment som utförts med apor. I korthet och fritt ur minnet gick experimentet ut på att ett tiotal apor placerades i en bur med en stege mitt i.

På toppen av stegen fanns en klase bananer. Så fort en apa försökte klättra upp i stegen sprutades kallt vatten över hela buren utom just där stegen stod. Alla apor utom den som klättrat upp mot bananerna fick därmed en kalldusch. Det ledde till att så fort en apa började klättra blev den hindrad av de övriga aporna och ganska snart inträffade detta bara någon närmade sig stegen. Nu byter man plötsligt ut en av aporna och denne får lära sig den hårda vägen vad som gäller i buren. Närmar du dig tornet får du stryk. Ytterligare en apa byts ut och samma sak utspelar sig. Vid det här laget blir det aldrig några kallduschar eftersom aporna är så snabba på att läxa upp den apa som eventuellt börjar närma sig stegen. Aporna fortsätter att ersättas en efter en i lagom takt och till slut är alla utbytta och ingen av dem som befinner sig i buren har någonsin varken sett eller upplevt kallduschen. Det intressanta nu är att alla apor skyddar fortfarande stegen som sitt eget barn. Trots att ingen rimligen kan veta varför.

Poängen med historian är att påvisa att ibland bara alla gör något eller vet något utan att någonsin ha funderat på varför. Det är så jag upplever svensk bostadsdebatt just nu. Framförallt i Stockholm anses det vara bostadsbrist och den universella lösningen på allas läppar är att enda medicinen som hjälper är bostadsbyggande. Byggregler skall förenklas och till och med miljöpartister vill driva på byggandet. Iofs genom att lägga ner Bromma flygplats för att bygga där.

Trots att det låter så förbannat bra vågar jag bestämt påstå att det är helt uteslutet att det skulle gå att bygga sig bort från bostadsbristen i Stockholm.

Innan jag ger mig in på argument för min sak skall jag be att få definiera ett mått på bostadsbrist. Att mäta nivån av bostadsbrist kan göras komplicerat och även ganska enkelt. Ett enkelt sätt är att helt enkelt titta på prisnivån för de bostäder som kan köpas på fria marknaden för pengar. Det måttet kommer jag använda mig av och för att förenkla ytterligare kommer jag helt enkelt prata om prisnivån fortsättningsvis - när jag menar bostadsbristen. Jag kommer alltså argumentera för att prisnivån inte kommer sjunka av ökat bostadsbyggande och därmed kommer inte bostadsbristen minska heller.

Argument nummer 1. Nybyggda bostäder blir aldrig billigare än befintliga bostäder. Ni kan vara säkra på att alla led i kedjan - såväl markägare som entreprenörer som mäklare och till och med de som hanterar byggloven på kommunen kommer att kräma ut så mycket det bara går. I slutändan kommer det resultera i att bostäderna kommer säljas för precis så mycket som köparna är beredda att betala och det är lite mer än befintliga bostäder eftersom det finns ett mervärde i att ha det nytt och fräscht, långt till nästa renovering med mera.

Argument nummer 2. Man får inte glömma att det är den urbana miljön i sig som lockar i Stockholm. Visst är det vackert med allt vatten och slottet och det där men det är 'storstadslivet' som lockar de flesta. Att bygga mer förstärker bara den effekten. Om en påskbrasa brinner bra för att man hällt på bensin så kommer det inte brinna sämre för att man häller på ännu mer bensin. Det kommer snarare brinna mer. Ni som fortfarande inte är övertygade. Ge mig ett exempel på en stad som har blivit billigare för att det har byggts mycket och staden därmed blivit större.

Argument nummer 3. Stockholm är staden i Sverige som kan jämföras med allsvenskan i fotboll. Det är där det är mest attraktivt att hålla till. Det finns ett så stort underlag ut i landet med personer som funderar på att flytta till Stockholm men hindras av bland annat höga bostadspriser att de normala marknadsreglerna med tillgång och efterfrågan sätts ur spel. Om man så hade dubblat antal lag i allsvenskan så hade det ändå inte varit någon större skillnad när det gäller svårigheten att fylla platserna. Samma sak gäller på bostadsmarknaden. Priserna i Stockholm bestäms snarare av löneläge och kostnader för att leva förutom boendekostnaden. Det kommer alltid finnas sådana som är beredda att lägga allt som blir över på boende och det är dessa som sätter prisnivån.

Tro nu inte att jag är emot byggande eller att jag inte tror att priserna kan sjunka. Jag säger bara att priserna kommer inte sjunka på grund av att man bygger allt annat lika. Själv förstår jag inte riktigt varför man exempelvis inte kan få till ett bygge av ett riktigt höghus med några hundra våningar centralt i Stockholm. Plats kan ordnas genom att riva något mindre tilltalande och så hemskt är det väl ändå inte med ett höghus bara det är snyggt. Titta på Turning Torso i Malmö. Vad är problemet där?

2015-01-27

Nyligen kom en ny aktör in på spelplanen när det gäller aktiehandel. Aktören i fråga var nederländska Degiro och jag har tagit en snabbtitt på vad de erbjuder.

Vid en första anblick ser Degiro ut att kunna röra om ordentligt. Vad sägs om att handla amerikanska aktier till ett courtage på under 6 kronor. Själv använder jag i dagsläget Skandiabanken och där är minimicourtages på amerikanska aktier 499 kr. Visst finns det billigare mäklare såsom Nordnet och Avanza men de är inte i närheten av Degiros priser.

Till skillnad från vad vi är vana vid har Degiro högre courtage på Stockholmsbörsen. Men det är ändå billigare(20 SEK + 0.02%) än vad som funnits hittills.

Degiro öppnar även upp möjligheten att handla på exotiska marknader världen över till rimligt courtage. Det här är inte något vi svenska bankunder varit bortskämda med. I dagsläget kan man handla på följande marknader till följande priser:

Tyskland – XETRA

€ 4,00 + 0,04% € 60,00

Tyskland – Zertifikate-Börse Frankfurt

€ 2,00 + 0,10%

Tyskland – Frankfurt

€ 7,50 + 0,08%

Belgien, Danmark, Finland, Frankrike, Irland,

Italien, Nederländerna, Norge, Österrike,

Portugal, Spanien, Storbritannien*, Schweiz

€ 4,00 + 0,04% € 60,00

USA

€ 0,50 + USD 0,004 per andel

Kanada

€ 2,00 + CAD 0,01 per andel

Australien, Hongkong, Japan, Singapore

€ 10,00 + 0,05%

Polen

€ 5,00 + 0,15%

Ungern, Grekland, Mexiko, Tjeckien, Turkiet

€ 10,00 + 0,15%

Indonesien

€ 10,00 + 0,15% + 0,25%

Indien

€ 10,00 + 0,20% + 0,10%

Malaysia, Nya Zeeland, Taiwan

€ 10,00 + 0,15% + 0,10%

Så långt ser allt väldigt bra ut i ett kundperspektiv men jag är ju även aktieägare i Nordnet och tittar därmed på Degiro även i ett konkurrensperspektiv. Borde jag vara orolig?

Degiro har i alla fall en del att bevisa innan de blir ett allvarligt hot till Nordnet och det ligger i att anpassa sitt utbud till svenska förhållanden. De erbjuder exempelvis inte ISK i dagsläget. Det är väl rimligt att tro att det är främst mycket medvetna sparare som kan tänka sig att hoppa över till Degiro men i den kundkretsen kan nog nästan ses som ett krav. Jag kan även tänka mig att när det gäller automatisk kvittning av källskatter, som förekommer världen över, så kommer inte Degiro vara bland de bästa. Medans Nordent och Avanza har några få marknader att anpassa sig till så har Degiro betydligt fler.

Men om Degiro kan fixa till ovanstående tror jag de kan bli en spelare att ta på allvar. Frågan är hur enkelt det är att anpassa sig till svenska skatter och svenskt regelverk. Det kan låta enkelt för den som inte är insatt men kan vara nog så dyrt och komplicerat.

Jag kommer inte sälja mitt innehav i Nordnet.

2015-01-17

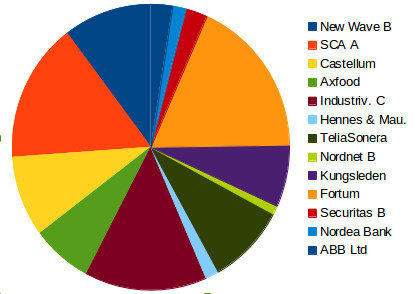

Bilden visar min aktieportfölj i dagsläget. Sorteringen är baserad på avkastningen, där New Wave B har avkastat bäst hittills och ABB sämst.

Och nedan följer en lista på samtliga investeringar, även den sorterad efter avkastning hittills.

Fördelning(%) Avk.(%)

New Wave B 5.3 139.5

Castellum 4.7 24.5

Fortum 9.3 8.8

SCA A 8.1 29.1

Nordnet B 0.5 10.4

Securitas B 1.3 8.6

Axfood 3.6 22.5

Kungsleden 3.6 9.6

ABB Ltd 1.3 5.2

TeliaSonera 4.7 11.0

Nordea Bank 0.8 6.8

Industriv. C 7.3 14.9

Hennes & Mau. 0.8 13.7

Totalt, aktier 51.1 15.4

SparkontoSuperFlex 23.2 1.4

SparkontoPlus 4.3 3.4

Akelius, 1 år. 2.3 3.6

Skandiabanken(Kassa) 2.3 0.1

Hoist, SparkontoFlex 0.8 1.8

Totalt, ränta 32.9 2.0

Guld 0.3 5.6

Totalt råvaror 0.3 5.6

Akelius Pref. 15.7 17.8

Totalt, preferensakt. 15.7 17.8

Totalt 7.0

Värdet ligger på drygt 2.2 miljoner kr.

Avkastningen är effektiv årsränta antingen sedan 1 jan. 2010 eller sedan investeringen gjordes. Alla siffror är inklusive utdelningar efter skatt och omkostnader.

Portföljen är präglad av att största delen består av de senaste årens sparande och uppvärdering. Därför är inte balanseringen den bästa. Jag vill även gå in lite försiktigt i aktiemarknaden och har därför förhållandevis låg andel aktier trots de för mig massiva inköpen senaste åren.

Guldet består av ett guldhalsband som jag tog in i portföljen för skoj skull och för att få en automatisk jämförelse mot guld.

Under 2014 väntar fortsatta aktieinköp av vad jag tycker verkar prisvärt för stunden samt eventuellt binda lite mer i fasträntekonton eller köpa preferensaktier.

Läs också:

Portfölj 10 jan 2014

2015-01-15

Jag har

tidigare definerat milstolpar jag ser fram emot.

Förra året låg jag på första steget men 2014 klättrade jag upp på steg 2 - fasta kostnader täcks av kapitalinkomster(räntor och utdelningar). Jag tror inte jag kommer lyckas klättra upp till steg 3 under 2015 dock hoppas jag göra det under 2016.

Så här såg det ut i snitt per månad under 2014:

Inkomster: 33 264 kr

Sparat: 25 500 kr

Utgifter: 7 764 kr

- varav fasta kostnader:ca 3 000 kr

- varav hyra: 2 400 kr

Kapitalinkomster: 4 018 kr

Alla siffror efter ev. skatt.

Under 2014 steg inkomsten rejält och sparandet nådde nya höjder. Den höjda inkomsten berodde mycket på mina 3 månader i USA där jag fick extra betalt. Tyvärr är det här inte en bestående förändring och jag tror att jag kommer tjäna sämre under 2015. Sparandet blev hela 25 500 kronor per månad vilket blir 306 000 kr under året. Det har inte blivit några större inköp under 2014 Varken dator, kite, cykel, bil, kamera eller liknande. Det blev inte heller någon egenbetald resa till fjärran land som det annars brukar bli av minst en gång om året.

Läs också:

Milstolpstrappan 2013

2015-01-13

Då var det dags att presentera resultatet när det gäller aktieportföljen för 2014. Allt som anges är inklusive utdelningar och efter skatt och omkostnader.

Efter noga övervägande bestämde jag mig för drygt et år sedan vad jag vill jämföra mig mot. Det skall vara en alternativ investering som faktiskt går att göra och valet föll på Avanza Zero i en ISK.

Under 2014 har jag haft en avkastning för aktieportföljen på 12.6 procent. För ränteplaceringar var avkastningen 1.6 procent och för mitt guld 20.4 procent. Totalt blev avkastningen 7.5 procent för allt sammanräknat.

AZ(Avanza Zero) gick upp 13.3 procent efter ISK-skatt.

Tabellen nedan visar en historisk överblick för aktieportföljen och mitt jämförelseindex som alltså är AZ efter ISK-skatt.

År AZ ISK-skatt Index Sparatilltusen

2010 24.59 % 0.837 % 23.55 % 33.33 %

2011 -11.62 % 0.750 % -12.28 % -6.00 %

2012 16.34 % 0.495 % 15.76 % 8.9 %

2013 25.58 % 0.447 % 25.02 % 32.5 %

2014 14.04 % 0.627 % 13.32 % 12.6 %

Medel: 13.07 % 16.27 %

Ackumulerat: 77.74 % 103.63 %

Som synes har jag inte slagit index och den största orsaken till det är att mitt näst största innehav och tidigare kursraket SCA A har avkastat -13.2 %. Bäst gick Axfood med en uppgång på 49 %.

Jag skall snart redovisa hur hela portföljen ser ut.

Läs också:

Resultat 2013

2015-01-06

När det gäller antalet besökare fick bloggen en stark inledning av 2014. Detta mycket på grund av att Lundaluppen tog med bloggen i sin blogglista. Sen kom beskedet som skakade om spar och aktiebloggvärlden: Lundaluppen lägger ner. Det i kombination med låg inläggsfrekvens gav en svag avslutning av 2014.

I genomsnitt har jag haft 75 unika besökare per dag. Toppnoteringen för ett dygn var 8 juli med 452 unika besökare.

Flest kommentarer fick

inlägget om att jag ser fram emot nästa börskrasch.

Läs också:

Spara till tusen 2013

2015-01-04

Nu är det dags att sammanfatta 2014 och jag kommer i vanlig ordning dela upp det på flera inlägg.

Först bjuder jag på en sammanställning av de affärer jag gjort under året. I mitt fall är det lätt gjort eftersom det bara handlar om 3 stycken:

Affär Datum Aktie Antal Kurs(SEK)

Köp 2014-04-28 Castellum 800 109.9

Köp 2014-09-22 Akelius Pref 1040 320

Köp 2014-10-23 New Wave Group 3000 31.4

Läs också:

Affärer 2013